作者:danny;来源:X,@agintender虽然此次暴跌是Trump点的火,但其灾难性的破坏力源于加密市场原生金融体系内部的高杆杆环境。高收益稳定币USDe、围绕其构建的递归“循环借贷”策略,以及其被做市商等成熟市场参与者广泛用作保证金抵押品,共同创造了...

虽然此次暴跌是Trump点的火,但其灾难性的破坏力源于加密市场原生金融体系内部的高杆杆环境。高收益稳定币USDe、围绕其构建的递归“循环借贷”策略,以及其被做市商等成熟市场参与者广泛用作保证金抵押品,共同创造了一个高度集中且极其脆弱的风险节点。

USDe的价格脱锚事件如同多米诺骨牌的第一张,引爆了一场从链上DeFi协议清算蔓延至中心化衍生品交易所大规模去杠杆化的连锁反应。本文将从持仓大户和做市商两个关键视角,详细拆解这一机制的运作原理。

此次市场动荡的导火索是:Trump宣布,计划从2025年11月1日开始,对所有中国进口商品征收高达100%的额外关税。这一声明迅速在全球金融市场引发了经典的避险反应。这一消息成为了市场初始抛售的催化剂。

关税战消息发布后,全球市场应声下跌。纳斯达克指数在单日内暴跌超过3.5%,标准普尔500指数下跌近3%,与传统金融市场相比,加密货币市场的反应要剧烈得多。比特币价格从日内高点暴跌15%;而Altcoins则遭遇了灾难性的闪崩,价格在短时间内下跌了70%至90%。全网加密货币合约清算总额超过200亿美元。

在崩盘发生前,市场早已弥漫着投机过度的情绪。交易者普遍采用高杠杆策略,试图在每次回调中“抄底”以博取更大利润。与此同时,以USDe为代表的高收益DeFi协议迅速崛起,其提供的超高年化收益率吸引了巨量寻求回报的资本。这导致市场内部形成了一个建立在复杂、相互关联的金融工具之上的系统性脆弱环境。可以说,市场本身已经是一个装满了潜在杠杆的火药桶,只等待一个火花的引爆。

USDe是由Ethena Labs推出的“合成美元”(实际上是一个理财凭证),其市值在崩盘前已增长至约140亿美元,成为全球第三大稳定币。其核心机制与传统的美元储备稳定币不同,它不依赖于等值的美元储备,而是通过一种名为“Delta中性对冲”的策略来维持价格稳定。该策略具体为:持有以太坊(ETH)现货多头头寸,同时在衍生品交易所做空等值的ETH永续合约。其高达12%至15%的“基础”APY 主要来源于永续合约的资金费率。

真正将风险推向极致的是所谓的“循环借贷”或“收益耕作”策略,该策略能将年化收益率放大至惊人的18%至24%。这一过程通常如下:

质押:投资者将持有的USDe在借贷协议中作为抵押品。

借贷:根据平台的借贷价值比(Loan-to-Value, LTV),借出另一种稳定币,如USDC。

兑换:将借来的USDC在市场上兑换回USDe。

再质押:将新获得的USDe再次存入借贷协议,增加其总抵押品价值。

循环:重复上述步骤4至5次,初始本金可以被放大近四倍。

这种操作在微观层面看似是理性的资本效率最大化,但在宏观层面却构建了一个极不稳定的杠杆金字塔。

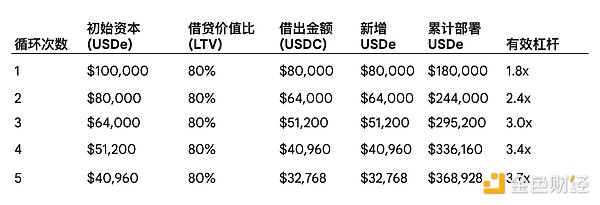

为了更直观地展示这一机制的杠杆效应,下表以100,000美元的初始资本为例,模拟了一个假设LTV为80%的循环借贷过程。(数据不重要,主要看逻辑)

从上表可见,仅仅10万美元的初始资本,经过五轮循环后,可以撬动超过36万美元的总头寸。这种结构的核心脆弱性在于:总USDe头寸价值只要出现轻微下跌(例如,下跌25%),就足以完全侵蚀掉100%的初始资本,从而触发对整个、规模远大于初始资本的头寸的强制清算。

这种循环借贷模式创造了严重的“流动性错配”和“抵押品幻觉”。表面上看,借贷协议中锁定了巨额的抵押品,但实际上,真正的、未经重复抵押的初始资本仅占其中一小部分。整个系统的总锁仓价值(TVL)被人为地夸大了,因为同一笔资金被计算了多次。这形成了一种类似于银行挤兑的局面:当市场恐慌,所有参与者试图同时平仓时,他们都在争相将巨量的USDe兑换为市场上有限的“真实”稳定币(如USDC/USDT),这将会导致USDe在场内的崩盘(虽然这可能与机制无关)。

对于持有大量山寨币现货的“巨鲸”而言,其核心诉求是在不出售资产(以避免触发资本利得税和丧失市场敞口)的前提下,最大化其闲置资本的收益。他们的主流策略是,在Aave 或Binance Loans等中心化或去中心化平台上,质押其持有的山寨币,以借入稳定币。随后,他们会将这些借来的稳定币投入到当时市场上收益率最高的策略中——即前文所述的USDe循环借贷回路。

这实际上构成了一个双层杠杆结构:

杠杆层1:以波动的山寨币为抵押品借出稳定币。

杠杆层2:将借来的稳定币投入到USDe的递归循环中,再次放大杠杆。

在关税消息前,这些大户作为抵押品的山寨币资产价值其实已经处于浮亏状态,都是靠着超额的保证金勉强维持;当关税消息引发市场初步下跌前后,这些抵押品的山寨币资产价值随之下滑。

这直接导致了他们在第一层杠杆中的LTV比率上升。随着LTV比率逼近清算阈值,他们收到了追加保证金的通知。此时,他们必须补充更多抵押品或偿还部分贷款,而这两者都需要稳定币。

为了应对追加保证金的要求或主动降低风险,这些大户开始拆解他们在USDe上的循环借贷头寸。这引发了交易所市场上USDe对USDC/USDT的巨大卖压。由于USDe在交易所内现货交易对流动性相对薄弱,这股集中的卖压瞬间压垮了其价格,导致USDe在多个平台严重脱锚,价格一度跌至0.62美元至0.65美元。

USDe在场内脱锚产生了两个同步的毁灭性后果:

抵押品清算:USDe价格的暴跌使其作为循环借贷抵押品的价值瞬间缩水,直接触发了借贷协议内部的自动清算程序。为高收益而设计的系统,在几分钟内崩溃为一场大规模的强制抛售。

现货清算:对于那些未能及时追加保证金的大户,借贷平台开始强制清算他们最初质押的山寨币现货,以偿还债务。这股抛售压力直接冲击了本已脆弱的山寨币现货市场,加剧了价格的螺旋式下跌。

这一过程揭示了一个隐藏的、跨领域的风险传染渠道。一个源于宏观环境的风险(关税),通过借贷平台(山寨币抵押贷款)传导至现货(USDe循环),在抵押品清算被急剧放大,然后其崩溃的后果又同时反噬了稳定币本身(USDe脱锚)和的现货市场(山寨币被清算)。风险并未被隔离在任何一个协议或市场板块内,而是通过杠杆作为传导媒介,在不同领域间畅通无阻地流动,并最终引发了系统性的崩溃。

做市商MM 通过在市场上持续提供买卖双边报价来维持流动性,其业务具有极高的资本密集性。为了最大化资本效率,做市商普遍使用主流交易所提供的“统一账户”(Unified Account)或全仓保证金(Cross-Margin)模式。在该模式下,他们账户中的所有资产都可以作为其衍生品头寸的统一抵押品。

在崩盘前,将其做市的山寨币作为核心抵押品(按照不同的抵押率)并借出稳定币成为做市商之间一种流行的策略。

当该山寨币抵押品价格暴跌时,做市商用作保证金的账户价值瞬间大幅缩水。这产生了一个至关重要的后果:它被动地将其有效杠杆率提高了一倍以上。一个原本被认为是“安全”的2倍杠杆头寸,可能因为分母(抵押品价值)的崩溃而在一夜之间变成一个高风险的3倍甚至4倍杠杆头寸。

这正是统一账户结构成为崩溃载体的地方。交易所的风险引擎并不关心是哪一种资产导致了保证金不足,它只检测到整个账户的总价值低于了维持所有未平仓衍生品头寸所需的保证金水平。一旦触及阈值,清算引擎便会自动启动。它不会只清算已经价值大跌的山寨币抵押品,而是会开始强制出售账户中任何具有流动性的资产来弥补保证金缺口。这其中就包括了做市商作为库存持有的大量山寨币现货,如BNSOL和WBETH。而且此时的BNSOL/WBETH也被砸穿,故而也进一步把其他原来健康的仓位也纳入清算系统中,造成连带伤害。

在自身账户被清算的同时,做市商的自动化交易系统也执行了其首要的风险管理指令:从市场中撤出流动性。他们大规模地取消了在数千个山寨币交易对上的买单,回笼资金,以避免在下跌的市场中承担更多风险。

这造成了一场灾难性的“流动性真空”。在市场上充斥着大量卖单(来自持仓大户的抵押品清算和做市商自身的统一账户清算)的时刻,市场最主要的买方支撑却突然消失了。这完美地解释了山寨币为何会出现如此剧烈的闪崩:由于订单簿上缺乏买单,一笔较大的市价卖单就足以将价格在几分钟内砸低80%至90%,直到触及到某个远低于市价的零星限价买单为止。

此次事件中,还有一个的结构性“催化剂”就是清算抵押物的清算机器人,当到达清算线之后,它们就会在现货盘口卖出相应的抵押品,而这导致了该山寨币进一步下跌,从而触发更多的抵押品清算(不管是大户还是做市商的抵押品),进而导致螺旋踩踏事件。

如果杠杆环境是火药、Trump的关税战声明是火、那么清算机器人就是油。

回顾整个事件的因果链条:

宏观冲击 → 市场避险情绪 → USDe循环借贷头寸平仓 → USDe脱锚 → 链上循环贷款清算 → 做市商抵押品价值暴跌与被动杠杆飙升 → 做市商统一账户被清算 → 做市商撤出市场流动性 → 山寨币现货市场崩盘。

10月11日的市场崩盘是一个教科书式的案例,它深刻揭示了在追求极致资本效率的过程中,新颖而复杂的金融工具如何将灾难性的、隐藏的系统性风险引入市场。此次事件最核心的教训是,DeFi与CeFi之间界限的模糊化,创造了复杂且不可预测的风险传染路径。当一个领域的资产被用作另一个领域的基础抵押品时,一个局部的失败就可能迅速演变为整个生态系统的危机。

这次崩盘是一个严酷的提醒:在加密世界中,最高的收益率往往是对冲最高、也是最隐蔽风险的补偿。