以太坊金库不只是“买 ETH”,而是通过金融工程放大 ETH 敞口。 整理:深潮 TechFlow在新加坡 Token 20...

整理:深潮 TechFlow

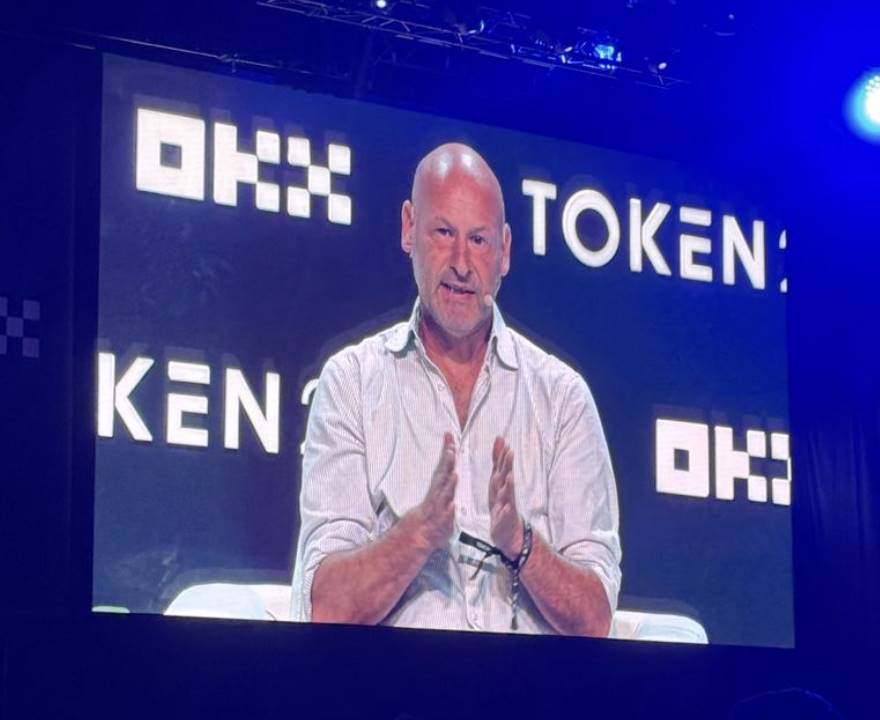

在新加坡 Token 2049 峰会现场,Pantera Capital 合伙人 Cosmo Jiang 主持了一场主题为《The Rise of Digital Asset Treasury》的圆桌讨论。

Bitmine 首席投资官 Tom Lee、ConsenSys 创始人兼 Sharplink 董事长 Joseph Lubin 与 Bit Digital 首席执行官 Sam Tabar 分享了他们对以太坊未来周期、机构采用及数字资产金库(DAT)发展路径的看法。本次对话不仅揭示了各家公司的独特定位,更为投资者提供了理解这一新兴资产类别的关键视角。

深潮 TechFlow 记者也在台下聆听了这场讨论,将其中的观点听译和整理如下。

以太坊“超级周期”的起点

DAT 的差异化路径

未来 DAT 的核心竞争力在于资本结构创新

以太坊金库不只是“买 ETH”,而是通过金融工程放大 ETH 敞口

未来 DAT 将分化为多类型

DAT 应当以溢价交易(>2× NAV)

Why Ethereum?三位嘉宾的答案

Tom Lee(Bitmine 首席投资官)

以太坊正站在超级周期的起点。

第一阶段,任何以太坊金库的首要任务是收购 ETH,它仍被低估。第二阶段,要把精力放在教育与基础设施上,支撑更大规模的链上金融。第三阶段,是连接传统金融的代币化进程,让金库成为核心节点。如今不到 0.1% 的机构持有 ETH,我们正处在一个类似 2017 年的关键时刻。

我们的核心目标很简单:不断增加每股所持的以太坊数量(ETH per share)。

我认为,以太坊类 DAT 的确应该以溢价交易。首先,基础层面上,它们理应至少以 1 倍净值(1× NAV)交易

我认为以太坊正处在一个超级周期之中,因为华尔街与人工智能(AI)都正在迁移到一个中立且公开的区块链网络上,而这个网络就是以太坊。

Joseph Lubin(ConsenSys 创始人兼 Sharplink 董事长)

Sharplink 的长期战略,是通过建设深度契合以太坊技术与生态的基础设施,来为股东创造超额财富增长。

我认为在短期内,这些 DAT 公司在策略上会有相当多的重叠,但也会通过不同的方式展现差异化,特别是在如何利用所持有的以太坊来产生收益方面。

我们相信,DAT 的使命并不只是短期套利,而是参与一场“文明建设型科技”的长期工程。

从更宏观的角度看,我认为我们正进入一个类似互联网早期的阶段。起初,“互联网公司”是一个新概念,但几年后所有公司都成了互联网公司。我相信 DAT 也会走上同样的道路。很快,几乎每一家企业都会意识到,他们必须在链上做点什么。

全球经济正逐步走向去中心化,而以太坊技术将成为Web3 与下一代经济体系的信任底层。对任何公司或建设者而言,最大的风险不是参与以太坊,而是缺席它。

Sam Tabar (Bit Digital 首席执行官)

我们通过 White Fiber 和以太坊金库双线布局,暴露在这个时代最强的两大增长曲:数字资产(尤其是以太坊)与人工智能(AI)。

Michael Saylor 在资本结构管理方面堪称“金融魔法师”,他向整个行业展示了如何通过创新的杠杆方式,把资产负债表变成战略武器。

未来,只有那些敢于在资本结构上创新的 Treasury 公司才能真正长期生存下去。

未来会出现很多 DAT,但老实说,它们大多数都不该存在,而且很多最后都会以失败告终。关键在于差异化。

我认为当下人类正经历两场最伟大的变革:以太坊正在重写金融系统,而人工智能正在重写社会。这两件事都已经在发生。因此,让自己能够同时接触这两条宏大的叙事,是我们 Bit Digital 最重要的战略方向。

围绕“以太坊为何是机构周期的主轴”这一核心脉络,Bitmine 首席投资官 Tom Lee 率先抛出判断:以太坊正站在超级周期的起点。

在他看来,这一周期并非单纯的价格故事,而是华尔街与人工智能同时向公开、中立的区块链迁移所触发的结构性拐点。沿着这一逻辑,面向以太坊的数字资产金库(DAT)将经历三个阶段。

“第一阶段,任何以太坊金库的首要任务是收购 ETH,它仍被低估。第二阶段,要把精力放在教育与基础设施上,支撑更大规模的链上金融。第三阶段,是连接传统金融的代币化进程,让金库成为核心节点。如今不到 0.1% 的机构持有 ETH,我们正处在一个类似 2017 年的关键时刻。”

财库公司先积累被严重低估的 ETH,再用教育与基础设施建设托举更大规模的上链金融,最终与传统金融的代币化进程深度耦合,成为连接两大体系的核心节点。

这意味着,能做出清晰差异化的以太坊金库,将成为机构资金增配链上资产时的关键载体。

主持人:

我很欣赏大家都拥有相同的“北极星”,那就是支持以太坊。在我看来,这些数字资产金库(DAT)的首要任务就是为其底层代币发声。但当我们放大视角看时,不同的 DAT 之间显然也必须有所区分。我相信在场的许多听众都在想,在众多DAT 中,例如 BMNR,SBET或是BTBT之间,我该怎么选?

作为投资者,我很高兴看到这种健康的竞争。在此,我想请每一位嘉宾谈谈,你们如何让自己与众不同?是什么让你们的项目独特?

Sam:

Bit Digital 的定位非常独特,其原因有以下几个。要获得购买以太坊的资本,通常有三种途径,即业务收入、股权融资,或通过债务融资。

首先,Bit Digital 最近刚刚让旗下的 AI 业务公司成功上市。这家公司名为 White Fiber,我们持有 71.5% 的股份。White Fiber是一家纯粹的 AI 基础设施公司。

Tom 说得对,现在正发生的“超级周期”集中在两个领域,即以太坊和人工智能。因此,我们的定位策略是同时持有这两条增长主线:一方面积累以太坊,另一方面通过 White Fiber 的 IPO 获得 AI 基础设施的增长红利。

这意味着Bit Digital的资产负债表上有两大核心资产,即 AI(White Fiber)与加密业务。我们可以在合适的时机逐步减持部分 White Fiber 持股,这为我们提供了一个不会稀释现有股东权益的资金来源。同时,White Fiber 的估值上升会直接带动 Bit Digital 的整体估值,达到双赢。

第二种途径是股权融资。这点非常直接,公司可以通过发行股权获得现金,是传统的路径。

第三种方式是债务融资,这个就很有意思了。Michael Saylor 已经为我们展示了这类操作的经典范例。要想成功运营金库型业务,资本结构必须设计得非常有创意。卖股权当然没问题,但债务融资更值得关注。因为到目前为止,还没有哪一家以太坊金库公司真正采用过“杠杆策略”去放大对以太坊的敞口。

我们注意到了这一点。于是就在本周,我们发行了无抵押可转债。这点非常重要,因为加密行业中常见的“有抵押债务”、风险极高。经历过多个加密寒冬后我们深知,如果你用加密资产作抵押,一旦市场下跌,放贷方会直接没收你的加密资产,导致公司被迫破产。

所以我们选择了无抵押债务融资。这不仅更安全,也为我们提供了灵活的资本杠杆。截至本周,我们成为首家以无抵押债形式操作以太坊金库的公司。

总结来说,Bit Digital 的三大差异化策略是:

通过实际业务(AI + 加密)获得以太坊资本来源;

灵活运用股权融资机制;

创新使用无抵押债务融资作为杠杆工具。

我们通过 White Fiber 和以太坊金库双线布局,暴露在这个时代最强的两大增长曲:数字资产(尤其是以太坊)与人工智能(AI)。

Joseph:

我认为在短期内,这些 DAT 公司在策略上会有相当多的重叠,但也会通过不同的方式展现差异化,特别是在如何利用所持有的以太坊来产生收益方面。

Sharplink 的最大优势,也是我们最独特的地方,在于我们与 ConsenSys 的深度合作关系。ConsenSys 是以太坊生态中最全面、最深厚的公司,也因此是全球最领先的区块链公司之一。我们拥有完整的技术堆栈,多年来一直在建设以太坊协议本身。我们开发了以太坊客户端,帮助维护整个以太坊网络的运行;我们还构建了后来的 Layer 2 技术,并将其发展为目前领先的 Layer 2 解决方案之一,Linea(ZK-EVM Layer 2)。

除此之外,ConsenSys 还打造了全球最大的非托管钱包 MetaMask。目前全世界有超过 1 亿用户每年使用 MetaMask,其中每月活跃用户约在 2000 万至 3000 万 之间。这意味着我们拥有巨大的用户分发渠道。

我们也即将推出一项奖励计划,未来将持续发放 Linea 代币、MetaMask 代币 及其他相关代币。该计划将把整个 ConsenSys 生态的使用行为与奖励机制紧密连接,形成一种正向反馈的飞轮效应,让 Sharplink 的生态活动、社区参与度和代币经济形成互相支撑的增长循环。

Tom:

对于 Bitmine 而言,我们的差异化战略主要基于公司的三大核心原则。

第一,我们始终坚持保持一份极度健康的资产负债表,我们称之为“fortress sheet(堡垒型资产负债表)”。目前 Bitmine 持有约 6 亿美元现金储备,你可以在我们每周的公开报告中看到。这使我们在两种情况下都能灵活应对:

当 ETH 价格出现大幅下跌时,我们可以积极买入;

当股价疲弱时,我们可以保护股东利益。

这种攻防兼备的策略正是我们保持强劲现金头寸的原因。

第二,我们一直奉行股东导向模式。对我们来说,任何购买 Bitmine 股票的投资者,都应当清楚地理解自己投资的逻辑。为此,我们每月都会发布公司报告以及董事长致辞,清晰展示公司的阶段性战略。如你们所知,第一阶段是累计持有全球以太坊总量的 5%。第二与第三阶段的重点在于“播种生态系统”,为华尔街未来的上链金融体系建设基础设施。

第三,我们高度重视股票流动性。Bitmine 目前的日交易额约为 250 万美元,在美国股票市场中排名第 26 位,是美国第 518 大上市公司。这种高流动性吸引了大量机构投资者,因为他们能通过 Bitmine 获得纯粹的以太坊敞口。我们预计明年 6 月将被纳入主要股指的再平衡名单,这将带来约 15,000 家大型机构基金被动配置 Bitmine 股票的机会。

此外,随着我们进入以太坊原生质押阶段,Bitmine 所持有的价值 120 亿美元 ETH 将能产生接近 4 亿美元年化税前收益。届时,我们将跻身美国前 800 家最盈利公司之列。

总的来说,我们的差异化策略就是保持故事简单清晰、执行透明,并始终让股东清楚理解我们在做什么以及为什么而做。

主持人:

让我稍微总结一下我的观察,再转化为一个更具体的问题。Tom,我想请教你。从投资者角度来看,我经常能看到哪些模式有效、哪些无效、人们又是如何不断演变的。在我看来,对 DAT 来说,关键似乎在于吸引主流散户和传统金融媒体的关注,而不仅仅是加密圈的原生玩家。所以,我想问,你认为你们目前吸引的新一批买家是谁?你们又是如何触达他们的?

Tom:

好问题。实际上我们的投资者基础非常广泛。

如果你看传统股票市场,散户资金的组成其实可以分为四个主要群体,他们是股票市场中最稳定的买方力量:

第一类是机构投资者,占市场约30%。

第二类是美国散户,既包括Robinhood那样的平台用户,也包括传统券商的客户,所以散户里其实有两个子群体。

第三类是家族办公室和养老金这样的机构投资者,它们不同于共同基金或对冲基金。

第四类是国际投资者。

在 Bitmine,我们对这四类群体都进行了深入研究。目前我们拥有非常庞大且不断增长的机构投资者群体。举个例子,Cathie Wood 的 ARK 基金是我们的前十大持股之一,她本人也是 Bitmine 的最大股东。我们对此非常自豪,因为她是一位有远见的投资人。最初以比特币为核心,但如今也认可以太坊与比特币是“并肩而行的朋友”。

除此之外,我们还有庞大的散户基础,目前 Bitmine 的股东人数已超过 33 万人。与此同时,我们也注意到越来越多家族办公室开始关注 Bitmine,因为我们的模式为他们提供了一种有杠杆且直接的以太坊敞口,这是他们以前难以获得的。最后,我们的国际投资者群体也在迅速扩大。在某些国家,Bitmine 的股票交易量甚至排在当地第三,仅次于特斯拉等热门公司。

总结来说,我们成功地触达了四大投资者生态——机构、美国散户、家族办公室,以及国际投资者。这让我们非常兴奋,因为这意味着 Bitmine 不再仅仅是一个“加密领域的股票”,而是成为了全球主流资本市场都在积极参与的以太坊敞口载体。

主持人:

接下来我想请教 Joseph。当我观察 Sharplink 时,有一点让我觉得非常令人兴奋——那就是你们聘请了 Joe Shalone,一位曾在贝莱德工作的高管。这在我看来象征着 DAT 行业的成熟化,从加密原生走向专业机构级管理。那么你是如何看待建立管理团队这件事的?在为 DAT 招募顶级人才时,你的思考与经验是什么?

Joseph:

是的,Joe 来自贝莱德,他非常了解如何构建高效的平台体系。他的最大特点是严谨,特别是在成本控制方面。他非常重视不浪费一分钱,确保公司运营支出精简高效。在 Sharplink,我们当前的首要目标(无论短期或中期)都是保护并提升股东价值。这不仅仅意味着关注潜在的稀释效应,也包括关注股价表现。如果有必要,我们会回购公司股票,并且能够在不出售任何以太坊资产的情况下完成这一操作。

这种严谨的财务与治理文化,正是 Joe 从贝莱德带来的宝贵经验。我们正在基于这种理念,构建属于自己的基础设施,以便所有核心业务都能在内部高效、低成本地完成。从长远来看,我们的目标是服务好散户投资者、机构投资者、家族办公室,以及主权财富基金。

Sharplink 的长期战略,是通过建设深度契合以太坊技术与生态的基础设施,来为股东创造超额财富增长。

我们相信,这种兼具机构级纪律性与以太坊原生的长期信念的模式,将是实现这一目标最有效的方式。

主持人:

是的,没错。在评估一家上市公司的价值时,我总是会特别关注团队的经验。很多新成立的 DAT 公司,其实团队成员大多没有上市公司管理经验。但 Bit Digital 已经作为一家上市公司运作了一段时间了。 Sam,你认为要成为一家合格、成熟的上市公司,最重要的能力是什么?而其他 DAT 公司可能还缺少哪些方面的能力或经验?

Sam:

我认为,这并不是一个人能做到的事情,也不仅仅是我。我身边的联合创始人团队才是关键,他们每个人都像超级英雄一样,各自带来独特的技能:一个是业务开拓者,一个负责机构流程建设,另一个专注于风险管理, 而我主要负责市场与战略方向。这种团队组合就像复仇者联盟,每个人都能在关键时刻发挥作用。

能与他们共事,我感到非常幸运。

主持人:

太棒了。毕竟,对我来说,DAT 的核心在于通过资本结构管理与金融工程来实现战略目标。所以我想进一步问,你们在公司层面上怎么看待融资?未来是否考虑进行 并购或是继续发行债券或可转债? 我想听听你们各自对资本管理的看法。

Sam:

这个问题我深有感触。我之前也提过,但值得再强调一次:在资本结构上,我们必须尽可能有创造力。

现有股东资本只是众多融资杠杆中的一个。例如,本周我们刚刚发行的那笔可转债,让我惊讶的是我们居然是第一个这样做的以太坊金库公司。 我原本以为其他团队也会尝试类似的操作。Michael Saylor 在资本结构管理方面堪称“金融魔法师”,他向整个行业展示了如何通过创新的杠杆方式,把资产负债表变成战略武器。

可转债就是其中一种极具威力的金融工程工具。如果你只依靠发行股票作为融资方式当然也没问题,但那只是单一手段。未来,只有那些敢于在资本结构上创新的 Treasury 公司才能真正长期生存下去。

换句话说,传统方式已经不够用了,创造性地运用金融结构才是 DAT 的核心竞争力。

Joseph:

是的,我们确实在研究一些远期合约与可转债等结构性融资工具。

不过,这类工具要发挥作用,前提是需要有足够的成交量和波动性,而这些条件目前正在逐步成熟。未来我们会在适当的时候发布相关公告。

除此之外,长期资本的稳定性也非常关键。因此,我们正在与家族办公室、机构投资者以及主权财富基金接洽合作。因为我们相信,DAT 的使命并不只是短期套利,而是参与一场“文明建设型科技”的长期工程。

Tom:

我们在 Bitmine 也非常仔细地研究过 MicroStrategy 的操作模式。

他们执行过 21 种不同的融资交易,其中不少都是创新性的。可以说他们几乎是把公司资产负债表“金融化”的教科书案例。这些分阶段操作不仅抬高了比特币价格,也增强了股东回报。

我们的核心目标很简单:不断增加每股所持的以太坊数量(ETH per share)。在 7 月 8 日首次 PIPE(私募配售)交易完成时,我们的每股 ETH 持仓约为 4 美元。到 8 月 27 日(上次报告时),每股 ETH 持仓已增长至 接近 40 美元。换句话说,我们的策略是通过资本市场操作来持续提升每股资产价值。

实现这一目标的关键,是我们股票的高流动性。Bitmine 目前是全美第 26 大交易最活跃股票,每日交易量约 2.6 亿美元,这让机构投资者非常渴望通过 Bitmine 获取以太坊敞口。

当然,这也伴随着几个特点:

以太坊的波动率比比特币高约 50%;

而 Bitmine 股票的隐含波动率(implied volatility, IV)则高达 120,远高于 Saylor 当年发行可转债时的 60。

正因为如此,我们目前选择保持融资结构简单,不希望引入任何会稀释股东权益或与普通股竞争的资本工具。我们的目标始终是最大化普通股东回报,让每一位持有 BMNR 的投资者都能受益。

未来,我们也不排除探索可转债等结构性融资方式,尤其是像 Sam 所提的那种“质押收益以及可转债”的复合结构,确实在逻辑上可行。

但就目前而言,Bitmine 的策略是优先利用市场流动性而非波动性进行融资。只要市场条件仍然支持,我们就会持续沿着这条路径前进。

主持人:

非常感谢你们的分享。作为一个在这个行业中长期投资、甚至在早期阶段参与推动 DAT 生态发展的人,我其实常常需要“背锅”,面对许多来自投资者的质疑与担忧。他们会不断问我:这些 DAT 公司到底有什么风险?为什么市场上突然出现这么多?我当然有自己的回答,但我想请在座的几位“掌门人”一起来聊聊这些问题。

我们逐一来看,从 Joseph 开始。投资者最常问的一个问题是:“为什么我应该持有一家 DAT 公司的股票,而不是直接买以太坊现货?”

你本人显然持有大量 ETH 现货,那么你是如何看待这个问题的?

Joseph:

很好的问题。在我看来,投资 DAT 更像是一种“杠杆化的以太坊投资方式”。如果你愿意把资金放在一家以太坊金库公司中,并持有一段时间,你最终会在相同金额的投资下,获得更多的以太坊敞口(more ETH per dollar)。

换句话说,对散户来说,这其实是一个更高效的投资路径:DAT 会通过资产管理、资本结构优化以及收益再投资,逐步放大每一美元背后的 ETH 数量。所以,时间越久,DAT 模型的复利效应就越明显。

主持人:

很好。那我再延伸一个相关问题。现在市场上已经出现了越来越多的 DAT 公司,很多投资者会质疑,“为什么会有这么多 DAT?它们之间的区别到底是什么?”

Sam,你怎么看待这种“DAT 井喷”的现象?你认为最终的格局会如何演化?

Sam:

未来会出现很多 DAT,但老实说,它们大多数都不该存在,而且很多最后都会以失败告终。

关键在于差异化。

如果你没有清晰的定位、独特的策略和真正的执行力,那你只是人群中的一个噪音点。我们 Bit Digital 已经尽全力去打造自己的差异化优势,不只是说口号,而是用实际的资本结构设计与战略执行去证明。

Joseph:

我对这个问题的看法稍微不同。我理解 Sam 的意思,也同意他讲的“差异化生存”,但我认为未来的 DAT 不会只有一种形态。在以太坊生态甚至更广泛的加密世界中, 会出现不同类别的 DAT:

有些会专注于短期收益,通过质押、流动性挖矿或金融化手段创造回报;

有些则是长期生态建设者,聚焦于支持以太坊协议、开发基础设施、扶持开发者;

还有一些会从事与以太坊相关的延伸业务,让它们的价值与以太坊的增长同步放大;

甚至会出现多代币金库,同时管理 ETH、L2 资产与其他生态代币。

最终,真正能脱颖而出的会是少数。只有顶级 DAT 将成为行业核心,但与此同时,也会出现一些区域性 DAT,为本地资本和本地社区提供服务与流动性。

从更宏观的角度看,我认为我们正进入一个类似互联网早期的阶段。还记得互联网刚兴起时,那时到处都是“Internet 公司”:它们帮传统企业建网站、开发电商平台,后来又转向移动端。

起初,“互联网公司”是一个新概念,但几年后所有公司都成了互联网公司。我相信 DAT 也会走上同样的道路。很快,几乎每一家企业都会意识到,他们必须在链上做点什么。无论是在以太坊主网(L1)还是在 L2 上。而要做到这一点,他们就需要持有代币,因为参与协议的唯一方式往往就是持有并使用代币。

所以,未来每家公司都将管理自己的代币金库。这就是 ConsenSys 现在所专注的方向:我们正在构建一个去中心化的 MetaMask 基础设施,让所有人都能在此之上构建。无论是面向消费者的 MetaMask Consumer,面向机构的 MetaMask Enterprise,还是未来的 MetaMask Bank。

到那时,“DAT 公司”这个称谓将不再是某种特殊身份,而会像当年的“互联网公司”一样,成为所有公司的常态。

主持人:

好的,接下来是第三个常被提到的风险。很多人认为,这些 DAT 公司未来的股价会长期以净资产价值(NAV)为锚,甚至低于 1 倍净值(trade below NAV)。Tom,我非常喜欢你此前提到的分析框架。你能否解释一下,从根本面来看,为什么 DAT 理论上应该以溢价交易,而不是折价?

Tom:

我认为,以太坊类 DAT 的确应该以溢价交易。首先,基础层面上,它们理应至少以 1 倍净值(1× NAV)交易,当然市场短期波动或资金情绪可能会导致临时偏离。

但如果我们考虑质押收益,目前大约在 3% 左右,那就能引入一个估值乘数的概念。如果套用传统金融市场的 S&P(标准普尔)估值倍数模型,假设收益倍数为 20×,那么这 3% 收益就相当于 额外 0.6 倍的估值溢价。

举个例子,MicroStrategy 并没有质押收益,但它的股票仍以 1.6 倍净值(1.6× NAV)交易。其中那额外的 0.6,很大程度上来自于它被纳入 Russell 1000 指数后,吸引了大量的被动型机构资金流。

因此,当以太坊 DAT 将来被纳入类似的大型指数成分股(major indices)时,比如 Russell 1000 或其他主流市场指数,其合理溢价水平可能会超过 2 倍净值(>2× NAV)。

当然,目前有一些短期因素可能会导致个别 DAT 股价低于净值,但我认为这是暂时的。从长期来看,有一整套可以遵循的“操作清单”能帮助公司优化估值,比如透明披露、提升流动性、强化资产收益管理等。这并不需要依赖并购来达成,每个 DAT 都可以通过内部自我优化来提升估值。

Joseph:

我非常赞同 Tom 的观点。其实在当前阶段,并购未必是最有效的手段。因为最终我们这些 DAT 都会积累到庞大的以太坊资产池,这意味着合并并不一定能带来额外的价值。保持各自独立但在关键领域进行协作,或许反而能让整个生态发展得更快、更稳。

主持人:

作为资本市场的人,我个人当然偏好行业整合,因为它通常意味着更高的资本回报。

我们这场对话也接近尾声了,在结束之前,我想抛出最后一个问题。回到今天的主题,DAT 的核心使命之一就是为底层代币发声(advocate for the underlying token)。如果我想让你们每个人用一句话来回答,为什么选择以太坊?你们的答案会是什么? 当然,“一句话”的长短我就交给你们自己决定了。

Tom:

我认为以太坊正处在一个超级周期之中,因为华尔街与人工智能(AI)都正在迁移到一个中立且公开的区块链网络上,而这个网络就是以太坊。

Joseph:

全球经济正逐步走向去中心化,而以太坊技术将成为Web3 与下一代经济体系的信任底层。对任何公司或建设者而言,最大的风险不是参与以太坊,而是缺席它。

Sam:

我认为当下人类正经历两场最伟大的变革:以太坊正在重写金融系统,而人工智能正在重写社会。这两件事都已经在发生。因此,让自己能够同时接触这两条宏大的叙事,是我们 Bit Digital 最重要的战略方向。