作者:Jon Charbonneau 来源:X,@jon_charb 翻译:善欧巴,金色财经摘要我们建议对 Hyperliquid 的经济模型进行以下更改:未来排放和社区奖励 (FECR) - 撤销对目前分配给 FECR 的所有未铸造 HYPE 的授权。援助基...

作者:Jon Charbonneau 来源:X,@jon_charb 翻译:善欧巴,金色财经

我们建议对 Hyperliquid 的经济模型进行以下更改:

未来排放和社区奖励 (FECR) - 撤销对目前分配给 FECR 的所有未铸造 HYPE 的授权。

援助基金 (AF) - 销毁目前由 AF 持有的所有 HYPE。持续销毁 AF 获得的所有 HYPE。

最大供应量 - 取消 10 亿 HYPE 的最大供应量上限。未来的代币发行(例如,用于质押奖励或社区奖励)将增加总供应量。

这些更改将立即导致 HYPE 总供应量减少 45% 以上。

Hyperliquid 目前在 AF(约 3100 万 HYPE)和 FECR(约 4.21 亿 HYPE)之间有大量已授权但未流通的供应。这是一个问题,因为市场在评估协议价值时会惩罚这种过剩供应,并且预先分配这些代币可能会不恰当地影响未来的资本分配决策。我们的提案通过更好地将 Hyperliquid 的财务核算与其潜在战略对齐,来解决这些问题。

重要的是,该提案不会影响现有 HYPE 代币持有者对协议经济的相对所有权、Hyperliquid 为增值计划提供资金的能力,或者这些决策的制定方式。

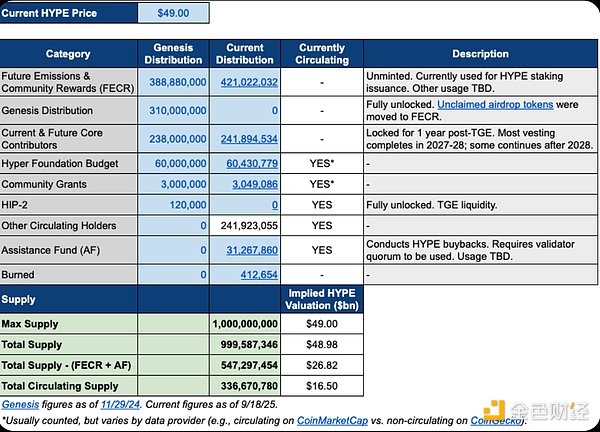

背景方面,HYPE 的创世和当前代币分配如下:

加密货币的估值指标一团糟。它们与传统金融的股权核算标准不一致,甚至在不同数据提供商之间也存在不一致的衡量方式。最流行的流通市值 (MCAP) 和完全稀释估值 (FDV) 指标通常具有误导性,最相关的数字介于两者之间:

MCAP 过低,因为它排除了有已知流通计划(即预定解锁)的团队和投资者代币。

FDV 过高,因为它包含了已授权但没有流通计划的代币。

网上已经有很多文章描述了这个问题并提出了新的指标,所以我们在这里简单介绍一下,并重点说明 Hyperliquid 面临的直接问题。标准的 FDV 计算大大超过了我们认为合理的 HYPE 当前估值和供应量。

大多数平台,如 CoinMarketCap,默认使用最大供应量来计算 FDV: “如果最大供应量都在流通,则市值就是完全稀释估值 (FDV) = 价格 × 最大供应量。如果最大供应量为空,FDV = 价格 × 总供应量。”

即使 HYPE 被销毁(例如,来自 HYPE 现货交易费用),此 FDV 始终使用 HYPE 的 10 亿代币最大供应量。而 CoinGecko 等其他提供商默认根据总供应量计算 FDV,因此被销毁的代币至少会降低那里的 FDV。

提供商还始终将 AF 中持有的 HYPE 回购计入流通供应量,因此它们不会降低 FDV 或流通 MCAP。此外,他们始终将 FECR 计入总供应量,因此这总是会增加 FDV。

总的来说,加密数据提供商始终显示以下情况:

我们个人在估值时对未流通代币供应量的建模方式则大不相同:

包括有已知分配和解锁计划的代币(例如,归属的内部人员分配)。

排除没有流通计划的代币。这包括国库中持有的代币(例如 AF)或其他已授权但未发行的代币(例如 FECR)。在股权术语中,这些类似于库存股和已授权未发行股票,它们不计入未流通供应量。

此外,我们还向前预测并计算我们估计将进入流通的代币,即使它们存在一些不确定性(例如,HYPE 质押发行和可能的某些社区奖励)。然后,我们预测作为持有者直接获得的可抵消价值(即,如果您质押以获得发行,您将不再被稀释),以及为协议创造的其他价值(即,发行的代币应在预期中产生按比例或更大的价值,例如用户支付更多费用)。

有很多优秀的投资者也使用类似的供应建模和估值流程。然而,现实是许多(甚至可能是大多数)人没有这样做。我们经常与其他投资者进行这些对话,许多人(包括一些最大、最复杂的基金)常常只使用 HYPE 和其他代币的头条 FDV。我们认为这具有误导性,我们希望行业标准会随着时间的推移而改善,但这就是现实。

这些具有误导性的估值指标的广泛使用直接导致代币被错误估值。特别是,它们会惩罚进行以下活动的协议:

回购代币并将其存入金库(例如 AF)。

在代币经济中包含大量预授权、未发行的代币(例如 FECR)。

拥有较高的最大供应量(例如 10 亿)。

考虑到 HYPE 当前的供应动态,它是当今市场上被最不公平地惩罚的代币之一。它将从纠正此问题中受益匪浅。

因此,我们建议修改 Hyperliquid 的经济模型如下:

我们的动机有两方面:

提高协议经济对考虑参与的外部人士的易读性。**这使得市场能够更准确地评估协议价值(例如,具有误导性的高 FDV 指标让许多投资者望而却步)。通过吸引新的参与者(许多人首先作为投资者进入)并增加可用于发展生态系统的资源(即,更多投资者部署资本),从而扩展 Hyperliquid 生态系统。

提高协议经济对社区成员的易读性,**让他们能够做出更明智的资本分配决策。预先将代币分配到特定“桶”中,会从心理上偏向许多人去使用这些资金,而不是纯粹根据直接经济效益来评估所有增量资本用途(例如,稀释和发行价值 $X 的代币是否会在未来创造价值 $Y > $X 的价值?)。

这些更改不会影响现有 HYPE 代币持有者对协议经济的相对所有权、Hyperliquid 为增值计划提供资金的能力,或者这些决策的制定方式。它们只是账簿上的更改,可以更好地将 Hyperliquid 的财务核算与其潜在战略和目标对齐。

因此,我们认为这些更改是严格积极的可选性。例如,考虑一下这种情况:该提案被通过,并且它对 HYPE 的市场价值产生了积极影响。如果 Hyperliquid 随后使用新发行的 HYPE 奖励进行激励活动,它现在将需要分发更少的 HYPE 才能达到与之前相同的经济影响。

我们通常会看到对该提案的两种反驳:

责任在于市场和治理,他们应该更聪明地理解 Hyperliquid 的经济学,因此无需进行任何更改。

Hyperliquid 正处于早期增长模式,因此应自由地使用资金来促进增长,而不是销毁它们。

关于第一点,我们认为协议的责任始终是向市场准确地传达其故事。外部人士评估它们的时间和资源有限。他们总是会倾向于使用广泛的指标,以便轻松进行直接比较(例如,比较市盈率)。现实是,行业标准正在惩罚 Hyperliquid 当前的经济模式,而且这种情况短期内不太可能改变。市场永远不是完全理性的。

关于第二点,这是一个错误的二分法。该提案与未来的增长计划绝非相互排斥。新的 HYPE 同样可以来自新批准的发行,而不是来自 AF 或 FECR 的分配。这里的提案只是为这种现实提供了更准确的核算。

最大供应量上限大多是比特币著名的 2100 万上限的遗留物。然而,这个上限在大多数其他情况下并不反映现实。供应量上限只是对当前社会共识和期望的代表。如果明天所有人都决定比特币应该有 2200 万的上限而 HYPE 应该有 20 亿的上限,那么两者都会分叉。比特币的 2100 万上限之所以有意义,是因为确实有一个强大的社会契约,即它永远不会改变。

HYPE(以及几乎所有其他代币)并非如此。如果在多年后 FECR 已经耗尽,但有需要额外发行 HYPE 的增值机会,社区很可能都会支持这样做。这里没有对任意供应上限的宗教式束缚。这就是为什么像 ETH 和 SOL 这样的大型代币没有供应上限的原因。它们只是随着时间的推移发行新代币并增加供应量。

即使抛开 Hyperliquid,我们认为这也是一个我们将在整个行业中越来越多看到的趋势。最近,其他几个协议也销毁了过多的国库储备,并迁移了代币,以实现超出其初始硬顶的发行(请注意,Hyperliquid 可以避免复杂的手动迁移,因为它是一个有能力分叉的 L1)。这只是理性的核算。他们正在将市场劣势转化为优势。

总的来说,我们认为该提案为 Hyperliquid 提供了重大的经济效益,而几乎没有任何下行风险。

Hyperliquid 的所有费用目前都分配给社区,如下所示:

HyperCore 交易费用 - 全部用于回购并销毁 HYPE。

HYPE 现货交易费用 - 全部用于回购并销毁 HYPE。

代币拍卖费用 - 90% 用于回购并销毁 HYPE,10% 用于项目方。

HyperEVM 收入 - 全部用于回购并销毁 HYPE。

如今,HyperCore 交易费用几乎提供了所有协议收入。永续合约费用占绝大部分(>90%),现货费用虽然重要但要小得多(<10%),代币拍卖费用所占份额可以忽略不计(平均每天数万美元)。HyperEVM 收入同样相对较小。

这种收入构成将随着时间的推移而演变,潜在的新收入来源包括来自无需许可的对齐稳定币(例如 USDH)的收益分享、HIP-3 永续合约费用以及 HIP-4 事件市场。